Minden ötödik új lakáshiteles jövedelmének közel felét hiteltörlesztésre fordítja. Vélhetően az alacsonyabb jövedelműek kényszerülnek jobban megterhelni a családi költségvetést, ami két negatív következménnyel jár: első, hogy csak hosszabb futamidejű és gyakran átárazódó hitelt tudnak felvenni, amiből következik a második, hogy nagyobb kamatkockázatot futnak. Mutatjuk, mire kell figyelni hitelfelvételkor, és adunk 10+1 tanácsot, hogyan csökkenthető a lakáshitel kamatkockázata!

Már több mint két éve él az adósságfék szabályozás, miszerint minden új hitel esetén meg kell vizsgálni, hogy az adós igazolt nettó jövedelmének mekkora hányadát fordítja hiteltörlesztésre. A jövedelemarányos törlesztőrészlet mutató 400 ezer forint alatti jövedelem esetén maximum 50%, míg 400 ezer forint vagy afelett 60% lehet.

Ennek megfelelően a 2016 első felében megkötött szerződések 98%-a az 50% alatti sávba tartozik 28%-os átlagérték mellett, azonban két vészjósló jel is kiolvasható az alábbi ábrából. Az első, hogy 2015-höz képest az új hitelfelvevők jobban eladósodnak, mint korábban, illetve a második, hogy minden ötödik hitelfelvevő jövedelmének közel felét hiteltörlesztésre fordítja!

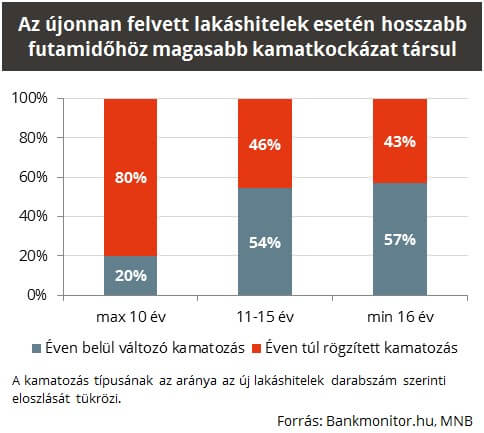

A problémát súlyosbítja, hogy míg a 10 vagy annál rövidebb futamidejű lakáshitelek esetén a döntő többség, ötből négy adós a kiszámíthatóbb, éven túli kamatrögzítést választja, addig a 10 évnél hosszabb törlesztési idővel bíró szerződések túlnyomó része gyakran változó, éven belüli kamatozású hitel.

Ennek legvalószínűbb magyarázata az, hogy a megcélzott hitelösszeg csak úgy fér bele az alacsonyabb jövedelmű családok költségvetésébe, ha a törlesztőrészlet mérséklése érdekében nagyobb kockázatot vállalnak. Ezért egyrészt az alacsonyabb kamatú, de éven belül akár többször átárazódó hitelt választanak, másrészt a hosszabb futamidejű hiteleket preferálják, mivel az is csökkenti a törlesztőrészlet nagyságát. A rövid kamatperiódus és a hosszú futamidő kombinációja viszont szerencsétlen párosítás, mivel mindkét tényező egyirányba hat, egymást erősítve növeli a hitel kamatkockázatát.

Hirdetés

Hirdetés

Mit jelent mindez a gyakorlatban?

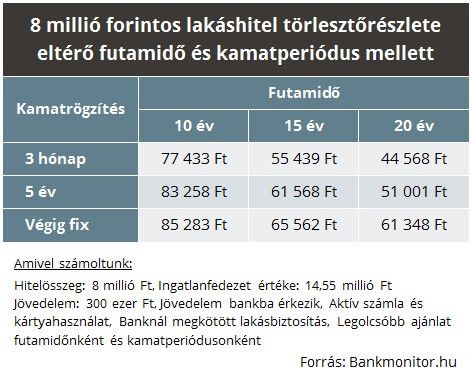

A legfrissebb adatok alapján használt lakás vásárlásra átlagosan 8 millió forint hitelt veszünk fel a bankoktól, ami az ingatlan árának rendszerint 55%-át teszi ki. Attól függően, hogy milyen időszakra rögzítjük a kamatot, illetve, hogy milyen hosszú futamidővel kalkulálunk, a lakáshitel havi törlesztőrészlete 45 és 85 ezer forint között alakul.

Érdemes kiemelni, hogy 10 vagy 15 éves futamidő mellett az 5 évig fix kamatozású, illetve a teljes futamidőre rögzített kamatozású lakáshitel törlesztőrészletei között csak pár ezer forint a különbség, így szinte minden esetben jobb választásnak bizonyul a végig fix törlesztésű hitel.

Mennyivel nő meg a törlesztőrészlet, ha megemelkedik a kamat?

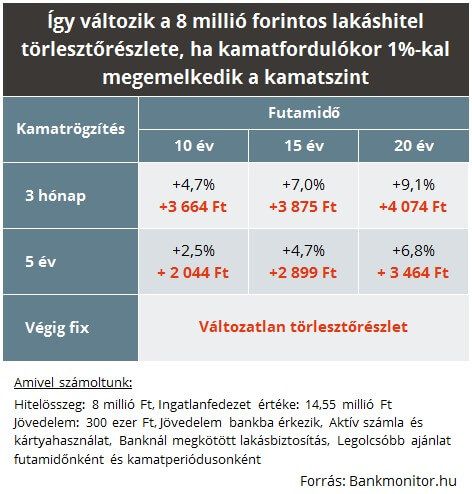

A példában szereplő legalacsonyabb törlesztőrészlet a leghosszabb 20 éves futamidő és a legrövidebb 3 hónapos kamatrögzítés keveréke, azzal a hátulütővel, hogy a kamatok változására ez a legérzékenyebb konstrukció.

A kamatérzékenység azt mutatja, hogy ha például 1%-kal megemelkedik a hitel kamata, akkor az mekkora törlesztőrészlet növekedést eredményez. Értelemszerűen, amíg a végig fix kamatozás esetén nincs változás, addig a 3 havonta változó kamatozású hitel akár 9%-kal is megemelkedhet. Fontos megjegyezni, hogy kamatperiódustól függetlenül a hosszabb hátralévő futamidő nagyobb törlesztőrészlet emelkedéshez vezet.

Hogyan védekezhetünk a kamatemelkedéssel szemben?

Fogadd meg ezt a 10+1 jó tanácsot, hogy biztosra menj lakáshitel felvételkor:

- Hitelt csak akkor vegyünk fel, ha egy minimum 20-25%-os törlesztőrészlet emelkedés is gond nélkül kigazdálkodható a család számára!

- Azt se feledjük, hogy végig fix törlesztés esetén sem vagyunk teljesen bebiztosítva, mert a háztartás jövedelme csökkenhet, ami indirekt kamatemelkedésnek felel meg.

- Soha ne centizzük ki a családi költségvetést, mindig legyen legalább 3-6 havi költésnek megfelelő vésztartalék, ami fedezi a váratlan kiadásokat!

- Ne csak a számlavezető bank ajánlatát hallgassuk meg! Számtalan esetben bebizonyosodott, hogy máshol kedvezőbb kondíciókkal vehetünk fel hitelt.

- Csökkentsük a kamatkockázatot, ezért próbáljunk meg minél hosszabb időre rögzített kamatozású hitelt felvenni! Alig pár százalékos kamatemelkedésnél már ugyanott tartunk egy éven belül változó kamatozású hitellel, mintha hosszabb időre rögzítettük volna a törlesztőrészletet.

- A kamatérzékenység mérséklésének másik módja, hogy rövidebb futamidőben gondolkodunk. 20 éves futamidő felett már nem csökken számottevően a törlesztő, azonban a teljes visszafizetés rohamosan emelkedik.

- Az összes havi kiadáson felüli megtakarítás legjobb befektetési módja a lakástakarék. A lakástakarékba befizetett összegre 30% állami támogatás jár (maximum 72 ezer forint évente), amit legkorábban 4 év után a lakáshitel előtörlesztésére lehet felhasználni, ami automatikusan csökkenti a törlesztőrészlet.

- Egyszeri bónusz, prémium legjobb felhasználási módja szintén az előtörlesztés. Az előtörlesztés 1,5-2%-os költséggel jár, amit bőven kompenzál az alacsonyabb törlesztőrészlet.

- Egykeresős háztartás esetén javasolt külön életbiztosítás kötése, hiszen a kenyérkereső halála szinte megoldhatatlan helyzetbe sodorhatja a családot.

- Átmeneti munkanélküliség vagy keresőképtelenség áthidalására jól jön egy hitelfedezeti biztosítás, ami pótolja a hiányzó havi törlesztőrészleteket, ha megszorulnánk.

+1. Használd az alábbi kalkulátort, add le az érdeklődésedet és a Bankmonitor tanácsadója segít a megfelelő lakáshitel kiválasztásában!