Az év vége mindig a jövő év tervezgetésével, és az idei év történéseinek áttekintésével telik. Ha már elfogyott a karácsonyi menü (vagy csak eleged van belőle), nézzük meg együtt, hogy a befektetésekre és a hitelekre milyen kamat vonatkozott, illetve mivel szembesülhetünk most. Valószínűleg mindenki jól tippelné meg a végeredményt, valóban, mind a két esetben eséssel szembesültünk, ami miatt egyik szemünk sír, de a másik nevet.

Mindegy is, hogy befektetnél, vagy hitelfelvétel előtt állsz, a most tapasztalt kamatok alacsonyabbak, mint amit az év elején láthattál. Ez a megtakarítóknak rossz hír, de a hitelfelvétel előtt állóknak áldás. Nézzük milyen kamatokat tapasztalhattunk az év elején!

Lakáshitelek kamatai

Míg ma egy lakáshitel átlagos THM-je 4,8% körüli, addig az év elején 5,4% volt ez az érték. A különbséget teljes egészében magyarázza a kamatbázis (a bankközi forint hitelkamatláb, a BUBOR) csökkenése. Sőt a referenciakamat még nagyobb mértékben is esett, vagyis a bankok csak nagyjából követték le a piaci eseményeket, és régiós viszonylatban magasan tartották a feláraikat.

Egyáltalán nem mindegy számunkra, hogy mi történik, ugyanis a lakáshitelek kamata lehet fix, vagy futamidő során változó. Ez utóbbi esetben általában meghatároznak egy kamatbázist (például a BUBOR-t, vagy az állampapírok kamatát), és az e felett fizetendő kamatfelárat. Ez utóbbi kamatösszetevő tartalmazza többek között a bank hasznát is.

Természetesen a lakáshitelek árazását számtalan tényező befolyásolja. Az ingatlan értékének és a hitelösszegnek a hányadosa, a család jövedelme, a meglévő hiteltörlesztések, a kamatperiódus hossza mind-mind módosít a THM-en. Attól függően, hogy mennyire volt számunkra fontos a biztonság, változhatott a hitelünk kamatozása. 2016 év elején közel 2% ponttal voltak olcsóbbak a rövid kamatperiódusú hitelek átlagos THM-ei a biztonságos, hosszú (legalább 3 éves) társainál.

Persze nem csak a THM szintje számít, hanem ami igazán érdekel minket, hogy mennyit kell havonta törlesztőként kifizetni. A bemutatott THM-ek alapján azt lehet mondani, hogy az év elején átlagosan 68 ezer forintot kellett fizetni egy lakáshitelért. Ebben is lehetett eltérés attól függően, hogy rövid vagy hosszú kamatperiódusú hitelt választottunk, hiszen a hosszan fixált esetében 75 ezret kellett bevállalni havonta, ami 10 ezerrel több a röviden fixált hitel törlesztőjétől.

Persze nem csak a THM szintje számít, hanem ami igazán érdekel minket, hogy mennyit kell havonta törlesztőként kifizetni. A bemutatott THM-ek alapján azt lehet mondani, hogy az év elején átlagosan 68 ezer forintot kellett fizetni egy lakáshitelért. Ebben is lehetett eltérés attól függően, hogy rövid vagy hosszú kamatperiódusú hitelt választottunk, hiszen a hosszan fixált esetében 75 ezret kellett bevállalni havonta, ami 10 ezerrel több a röviden fixált hitel törlesztőjétől.

Ezzel szemben ma már jóval kedvezőbbek a feltételek a csökkenő lakáshitel kamatoknak köszönhetően. Jelenleg egy átlagos lakáshitelért 65 ezres havi törlesztővel hozzájuthatunk, vagyis ha most veszünk fel hitelt, legalább havi 3 ezer forintot spórolunk a törlesztőn az év elejéhez képest. Természetesen a bankok ajánlatai között is nagy az eltérés, például a legolcsóbb rövid kamatperiódusú hitel már 3,4 százalékos THM-el és havi 58 ezres törlesztő mellett a miénk lehet.

Milyen kamatokkal szembesülsz, ha most veszel fel hitelt? Használd kalkulátorunkat, és kiderül!

Hirdetés

Hirdetés

Kockázatmentes befektetések kamatai

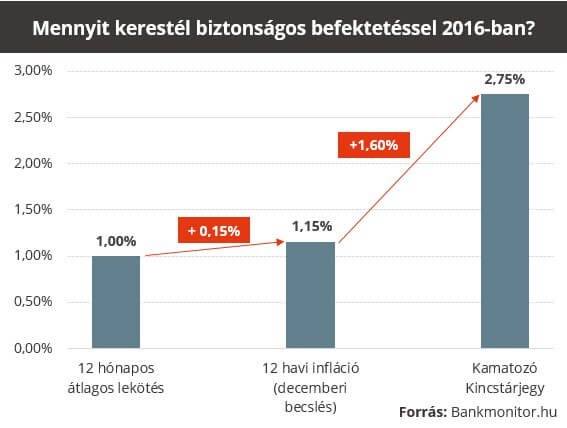

Aki az év elején lekötötte a pénzét, az 1% körüli átlagos kamattal találhatta szembe magát (de a legjobb feltételekhez kötött kamatláb sem nagyon távolodott el a 3%-tól). Ezzel szemben az inflációs környezet 0% körül volt abban az időben. Tehát még átlagos lekötött betéti kamatok mellett is megérhette lekötni, nem? Sajnos nem.

A megoldás ugyanis abban rejlik, hogy a december végére várható infláció, vagyis pénzromlási ütem 1,15 százalékra tehető. Mivel legalább annyit elvárnánk a megtakarításunktól, hogy az inflációt visszahozza, így az 1 százalékos lekötéssel igen rosszul járhattunk. Ergo a betétünk vásárlóértéke az éves lekötés után még csökkent is, ráadásul még azt sem vettük tekintetbe, hogy adózni is kell az összeg után.

Hogy egy példával szemléltessük, 1 millió forintunk 10 ezer forintot hozott volna nekünk. Igen ám, de ebből mi a 15 százalékos kamatadó és 6 százalékos EHO miatt mindösszesen 7900 forintot látunk az év végén. Persze a számlánk vezetése sincsen ingyen, ami biztosan elvitt még jó pár ezer forintot a kapott kamatból.

Ilyen feltételek mellett teljesen logikus, miért is választotta a legtöbb ember a lakossági állampapírokat. A legnépszerűbbnek számító Kamatozó Kincstárjegy az év elején egy évre 2,75 százalékot ígért, amivel bő másfél százalékkal az infláció fölött tudott hozni. A kamatadó ebben az esetben is bejött a képbe, viszont az állampapír befektetésen már az EHO-val nem kellett számolnunk, így az 1 millió forintunkra 23 ezer forint kamatot kaptunk.

Ilyen feltételek mellett teljesen logikus, miért is választotta a legtöbb ember a lakossági állampapírokat. A legnépszerűbbnek számító Kamatozó Kincstárjegy az év elején egy évre 2,75 százalékot ígért, amivel bő másfél százalékkal az infláció fölött tudott hozni. A kamatadó ebben az esetben is bejött a képbe, viszont az állampapír befektetésen már az EHO-val nem kellett számolnunk, így az 1 millió forintunkra 23 ezer forint kamatot kaptunk.

Az is hozzátartozik a képhez, hogy manapság a betét már 1 százalékot sem hoz, ennek mindösszesen a felével lehet kalkulálni. A legjobb ajánlatok sem igazán mennek 2 százalék fölé, pedig itt már jócskán be kell vállalni plusz feltételeket is. Ugyanakkor a Kamatozó Kincstárjegynél is csökkent az elérhető hozamunk, jelenleg ez a papír 2,25 százalékot ígér számunkra.