A friss adatok birtokában bátran kijelenthetjük, hogy továbbra is az élen a lakossági állampapírok állnak. Csak tavaly 1200 milliárd forinttal bővült a megtakarítási piac, ebből 800 milliárd az állampapíroknál csapódott le. Ráadásul 13 éve nem volt ilyen jó helyzetben a lakosság, az eladósodottság újfent csökkent. Bár, ha ilyen ütemben nő a hitelfelvételi kedv, akkor itt sem várat sokat magára a fordulat.

Minden felnőttre átlagosan 7 millió forint jut

A jegybank közzétette a 2016 végére vonatkozó statisztikáit, melyből megtudhatjuk, hogy a magyaroknak mekkora megtakarítása volt összességében. Ha mindent beszámítunk, akkor december végén majdnem 45 ezer milliárd forintnyi pénzügyi vagyonunk volt. Amennyiben ezt leosztjuk, akkor egy felnőttnek átlagosan 7 millió forintos megtakarításának kellene lennie.

Az utóbbi öt évben elképesztő időszakot tudhattunk magunk mögött, éves átlagban 7 százalékkal nőtt a vagyonunk, ami jóval magasabb, mint ugyanezen időszak alatt az átlagos infláció, ami 1,5% volt. Az átlag annyiban csalóka, hogy benne szerepelnek olyan tételek is, melyek túlmutatnak az átlagos megtakarításon és nem tehetők könnyedén pénzzé, így például a vállalkozói vagyon vagy az egyéb követelések.

A lakosság széles körében elérhető megtakarítási termékeket (készpénz, betét, kötvény, befektetési alap, részvény, életbiztosítás, nyugdíjpénztár) nézve a közel 45 ezer milliárd forintos összeg 26 ezer milliárdra esik vissza. Míg az átlag 7 millióról 4,1 millióra esik vissza.

Nagyságát tekintve a legtöbb pénz továbbra is betétben található, a likvid megtakarítások 31 százaléka van ilyen helyen tárolva. Sorrendben a második és harmadik helyen állnak a kötvények (17,4 százalékkal), valamint a befektetési alapok (15,6 százalékkal). Egészen elképesztő, hogy milyen utat futottak be a kötvények, a lakossági állampapírok térnyerésével összhangban messze a legnépszerűbb termékről van szó.

2009 végén mindössze 7 százalékos részesedés hasítottak ki maguknak a kötvények, míg most ennek majdnem a háromszorosát láthatjuk. A megtakarítások összességében növekedtek, viszont olyan nagy volt a kereslet az állampapírokra, hogy még növelni is tudták a részesedésüket az egyre növekvő megtakarítási tortából.

2009 végén mindössze 7 százalékos részesedés hasítottak ki maguknak a kötvények, míg most ennek majdnem a háromszorosát láthatjuk. A megtakarítások összességében növekedtek, viszont olyan nagy volt a kereslet az állampapírokra, hogy még növelni is tudták a részesedésüket az egyre növekvő megtakarítási tortából.

Kíváncsi vagy, mi most számodra a legígéretesebb befektetési lehetőség? Szakértőnk készséggel áll a rendelkezésedre!

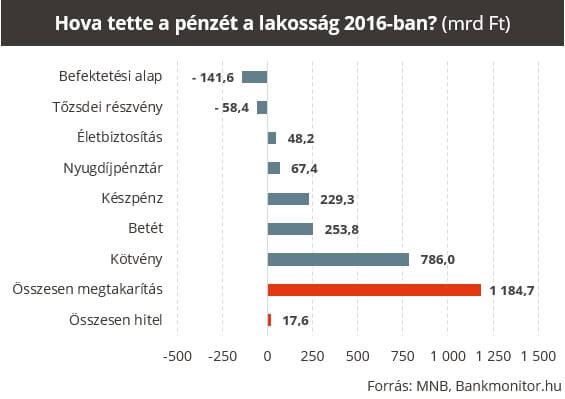

1Külön kiemelnénk, hogy a friss számok alapján nagy nyertes volt az utolsó negyedévben az önkéntes nyugdíjpénztár. Míg az életbiztosítások, ebben benne értve a nyugdíjbiztosításokat, az év utolsó három hónapjában 20 milliárd forintnyi új összeget tudtak felmutatni, addig a nyugdíjpénztárak 33,3 milliárd forintot.

A 2016-os évet egészében értékelve a legnagyobb vesztesek a befektetési alapok és a tőzsdei részvények voltak, ezen két kategóriában 142 és 58 milliárd forinttal több visszaváltás érkezett , mint vásárlás. Nem meglepő módon az éllovas a népszerűségi listán a kötvények vagyis a lakossági állampapírok voltak. Míg megtakarításokban 1185 forintot helyezett el a lakosság, addig a kötvényekbe ebből 786 milliárd forint került. Másként fogalmazva minden 3 forintból 2 valamilyen állampapírban talált magának helyet.

Hirdetés

Hirdetés

Trendforduló a hitelezésben

A publikált adatokban arra is találhatunk bizonyítékot, hogy valóban megtörtént a fordulat a hitelezésben. Nagyon hosszú széria szakadt meg, hiszen 2016 júniusáig 4,5 év telt el úgy, hogy a lakosság rendre többet fizetett vissza, mint amennyi hitelt frissen felvett. A tavalyi év második felében (és 2016-os évben összességében is) viszont már megindult nagyobb arányban a hitelek felvétele, amivel már a visszafizetések sem tudtak lépést tartani.

Ha hozzászámítjuk azt is, hogy miként változott a hitelek állománya, akkor azt vehetjük észre, hogy még mindig nekünk kedvezett a helyzet. A kamatok csökkenésének hatása az alacsonyabb törlesztő-részleteken keresztül javította a pozíciónkat, egy év leforgása alatt a hitelek állománya 7274 milliárd forintról 7086 milliárdra esett vissza (2,6%-kal).

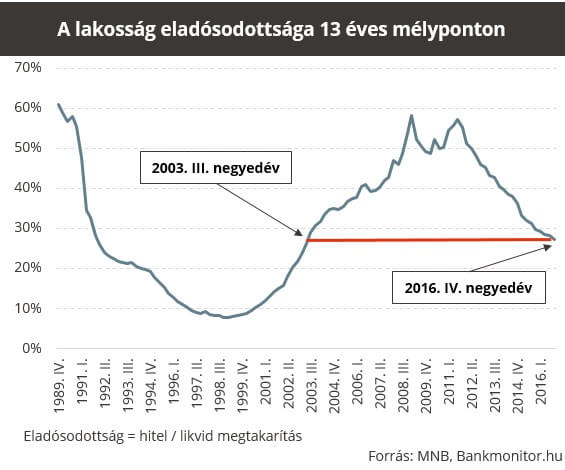

Rápillantva az eladósodottságra, szintén nagyon optimista kép rajzolódik ki. 2016 végén bő 13 éves mélyponton állt a háztartások eladósodottsága, utoljára ezeken a szinteken 2003-ban jártunk. A lakáshitelezés felfutása miatt viszont nem lennénk meglepődve, ha közel lenne a fordulat. Igaz, az év eleji esetleges béremelés tovább növelheti a megtakarítási képességet, de ha nagyobb elánnal kezd hitelfelvételbe a lakosság, akkor az az eladósodásra is nagy hatással lesz.