A dübörgő világválság következtében a hazai ingatlanpiac is jelentős zuhanást produkált: februárhoz képest kevesebb mint felére esett vissza az adásvételek száma, és az árakban is komoly csökkenés tapasztalható. A vevők alkupozíciója sokat javult, ezért akik mostanáig kivártak, ők a korábban megszokottnál jobb feltételekkel juthatnak új ingatlanhoz. Ennek apropóján megnéztük, hogyan alakul jelenleg a lakáshitelek kínálata, és mire érdemes odafigyelni, hogy a hitelfelvétel folyamata is zökkenőmentes legyen. szerző: Süle-Szigeti Bulcsú

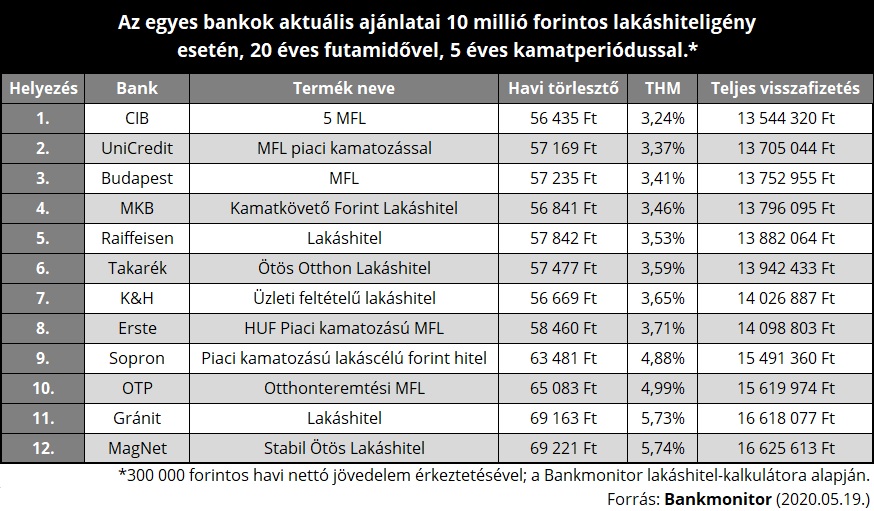

Az utóbbi időszakban uralkodó alacsony kamatkörnyezet miatt az új lakáshitelek túlnyomó többségénél már hosszú kamatperiódust választanak az adósok: ezeknek a hiteleknek csak 5-10 évente változik majd a kamata, hacsak nem a teljes futamidőre lett lerögzítve. A 12 hazai bank (OTP, CIB, UniCredit, Raiffeisen, K&H, Takarékbank, ERSTE, MKB, Budapest Bank, Sopron Bank, Gránit, MagNet) Bankmonitor lakáshitel-kalkulátora alapján mindhárom esetre összehasonlítottuk a hazai bankok legkedvezőbb ajánlatait, hogy kiderüljön, hol érdemes most próbálkozni a legnagyobb pénzügyi előny realizálása érdekében. A kalkulációk során egy általánosnak mondható, 10 millió forintos, 20 éves futamidejű hiteligényt vizsgáltunk, feltételezve, hogy az ügyfél 300 000 forintos havi nettó jövedelemmel rendelkezik.

A három vizsgált eset közül az 5 éves kamatperiódusú hitelek indulnak a legkedvezőbb feltételekkel. Ezekről azt érdemes tudni, hogy a hitelfelvétel időpontjától számított 5 év elteltével újra kell kalkulálni a havi törlesztőrészletüket, az akkor érvényes kamatkörnyezetnek megfelelően. Ennek következtében az első 5 évre ugyan biztonságban vannak az ügyfelek, de később akár jelentősen is megemelkedhet a terhük, ha addigra egy kedvezőtlenebb helyzet áll elő.

Az 5 évente változó kamatozású hitelek teljes hiteldíj-mutatója (THM) nagyjából a 3,2-5,7% közötti sávban mozog, ha mindegyik banktól csak a legolcsóbb konstrukciót vesszük számításba. Ez az intervallum talán első ránézésre nem érződik nagynak, de a havi törlesztőrészletekben és a teljes visszafizetendő összegben már jelentős különbségek is előfordulhatnak egy néhány százalékpontnyi eltérés miatt. A legjobb esetben 56 400 forint az induló törlesztő, a legdrágább viszont a 69 000 forintot is meghaladja. Az előbbihez 13,5 millió forint körüli, az utóbbihoz 16,6 millió forintos teljes visszafizetés tartozik.

Hasonló a helyzet a 10 évre rögzített kamatozású hiteleknél is. A THM kb. 3,7%-tól 7,7%-ig mozog, a havi törlesztők pedig 58 600 forinttól akár 79 900 forintig is terjedhetnek. A teljes visszafizetés 20 év alatt optimális esetben alig haladja meg a 14 millió forintot, míg a legdrágább bank 19 millió forintnál is többet kérne el az adóstól. Ha összehasonlítjuk az első két táblázatot, akkor kiderül, hogy vannak olyan bankok, amelyek még a nagyobb biztonságot nyújtó 10 éves kamatperiódusú hitelt is kedvezőbb feltételekkel kínálják, mint más bankok az 5 éveset. Ez azt jelenti, hogy némi körültekintéssel ugyanannyi pénzért kétszer olyan hosszú ideig is nyugodtak lehetnek a hitelük miatt azok, akik okosan döntenek.

Végezetül a teljes futamidőre, azaz 20 évre fixált kamatozású hitelekre is érdemes vetni egy pillantást. Ezek a konstrukciók már jóval nagyobb kockázatot jelentenek a bank számára, ezért érthető módon sokkal kevesebben kínálnak ilyen ajánlatot, és a fentieknél drágább feltételekkel. Azok az ügyfelek, akik mindvégig védekezni szeretnének a kamatok emelkedésével szemben, ők 5% és 8,6% közötti THM mellett kaphatnak most hitelt. Ez 65 800 forinttól 83 700 forintig terjedő havi fizetési kötelezettséget eredményez, azaz 15,8 millió forinttól akár 20,2 millió forintig is változhat a teljes visszafizetés. A bankok közötti különbség itt rajzolódik ki a legerősebben: jól látható, hogy míg a legkedvezőbb ajánlat csak a hitelösszeg felét számítja fel kamatként, addig a legdrágább hitelnél a hitelösszeg dupláját kell visszafizetni. Ilyen jelentős különbségek mellett azt mondhatjuk, hogy a jó döntés meghozatalához elengedhetetlen a körültekintő tájékozódás, hiszen több millió forint múlhat azon, hogy miként választunk a piaci ajánlatok közül.

Fontos azonban megemlítenünk, hogy a bankok hitelbírálati gyakorlata között is lehetnek számottevő eltérések. A jelenlegi bizonytalan helyzetben a korábban megszokottnál szigorúbb határokat szabnak, és az egyes kockázati tényezőkhöz is teljesen másképp viszonyulnak. Van, ahol elfogadják a külföldi jövedelmet, máshol ez jelenleg szóba sem jöhet. A járvány által negatívan érintett ágazatok dolgozói, illetve a vállalkozók most nehezebben juthatnak hitelhez, de előfordulhat, hogy egy tapasztalt hitelügyintéző szakember nekik is tud segíteni. Akik szeretnének biztosra menni, nekik mindenképp javasolt kérniük úgynevezett előzetes hitelbírálatot, melynek keretein belül a bankok személyre szabott tájékoztatást adnak az ügyfél hitelképességéről – például ezzel elkerülhető az a veszteség, amit egy megkezdett, de meghiúsult ingatlanpiaci tranzakció okozhatna.