Milyen szolgáltatóknál érhető el a lakástakarék?

Jelenleg három szolgáltató nyújt lakástakarék megtakarítást Magyarországon. Az Erste lakástakarékjai 5 és 10 éves megtakarítási idővel rendelkeznek, míg az OTP lakástakarékjai 4 és 8 éves konstrukciókat kínálnak. A Fundamenta-Lakáskassza termékei pedig a legrugalmasabb, hiszen 4-15 év között többféle megtakarítási időt lehet választani.

Ezek a megtakarítási formák teljesen adómentesek, így a hozamok után nem kell személyi jövedelemadót (szja) és szociális hozzájárulási adót (szocho) fizetni. A megtakarítási időszak lejártával pedig fix kamatozású lakáskölcsön is igénybe vehető.

Ahhoz, hogy megtaláld a számodra legkedvezőbb lakástakarék megoldást, használd lakástakarék kalkulátorunkat, amely segít összehasonlítani a különböző konstrukciókat és kiválasztani a legmegfelelőbbet.

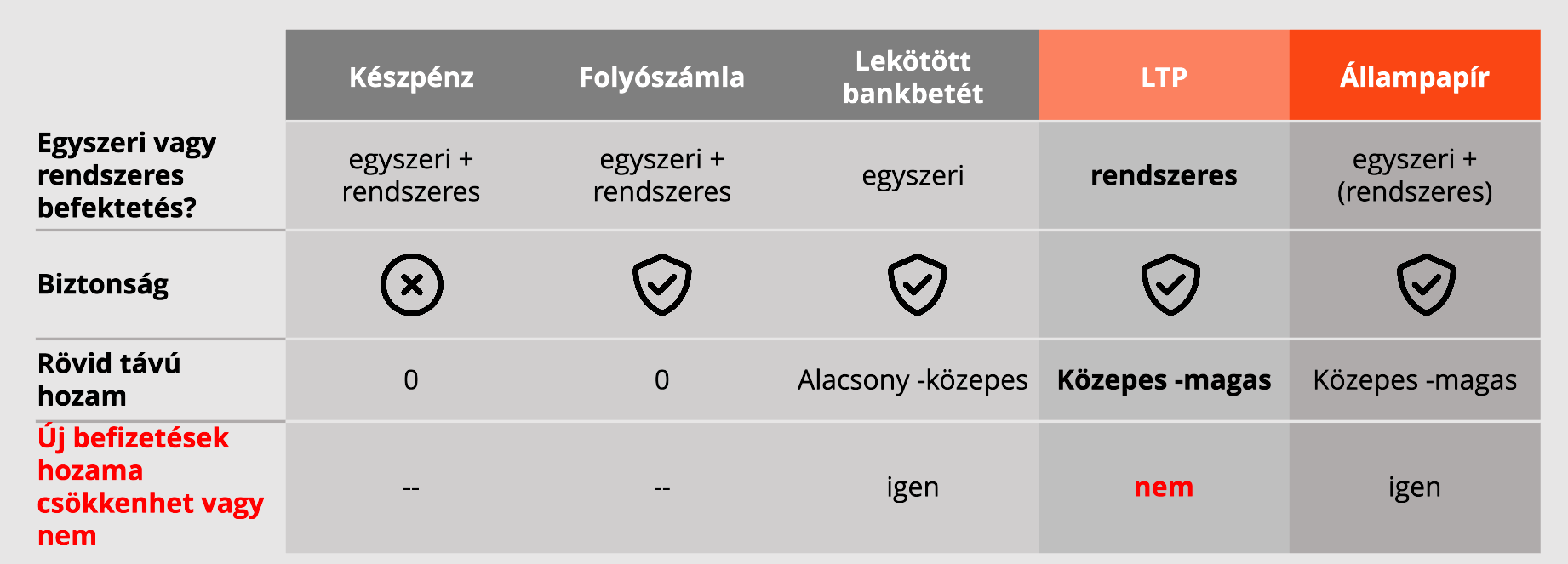

Hol helyezkedik el a lakástakarék a megtakarítások világában?

Az LTP egy rendszeres, alacsony kockázatú, közepes-magas hozamú konstrukció, ahol az új befizetések hozama nem csökkenhet.

Hogyan lehetséges, hogy állami támogatás hiányában is elérhető akár 15-30% jóváírás?

- A pénztárak most „zsebből” fizetik a jóváírást.

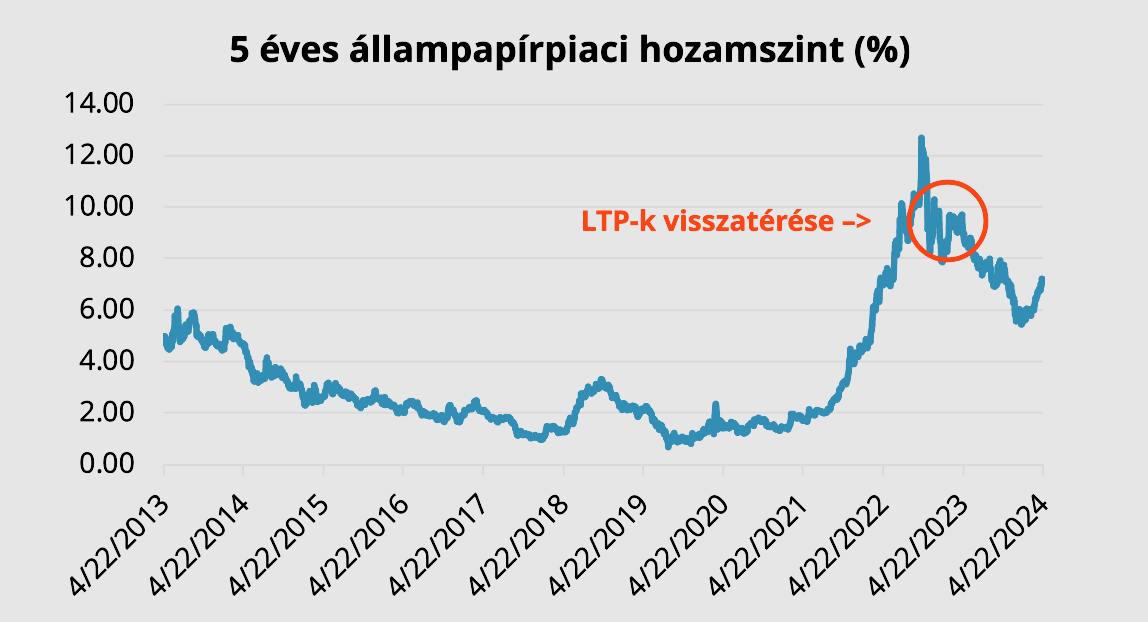

- 2020-tól kezdődően megemelkedett a magyar hozamkörnyezet.

- Így a pénzintézetek képesek kigazdálkodni akár 6% feletti évesített hozamokat.

- VIGYÁZAT: a 30%-os egyszeri jóváírás nem egyenlő 30% évesített hozammal!

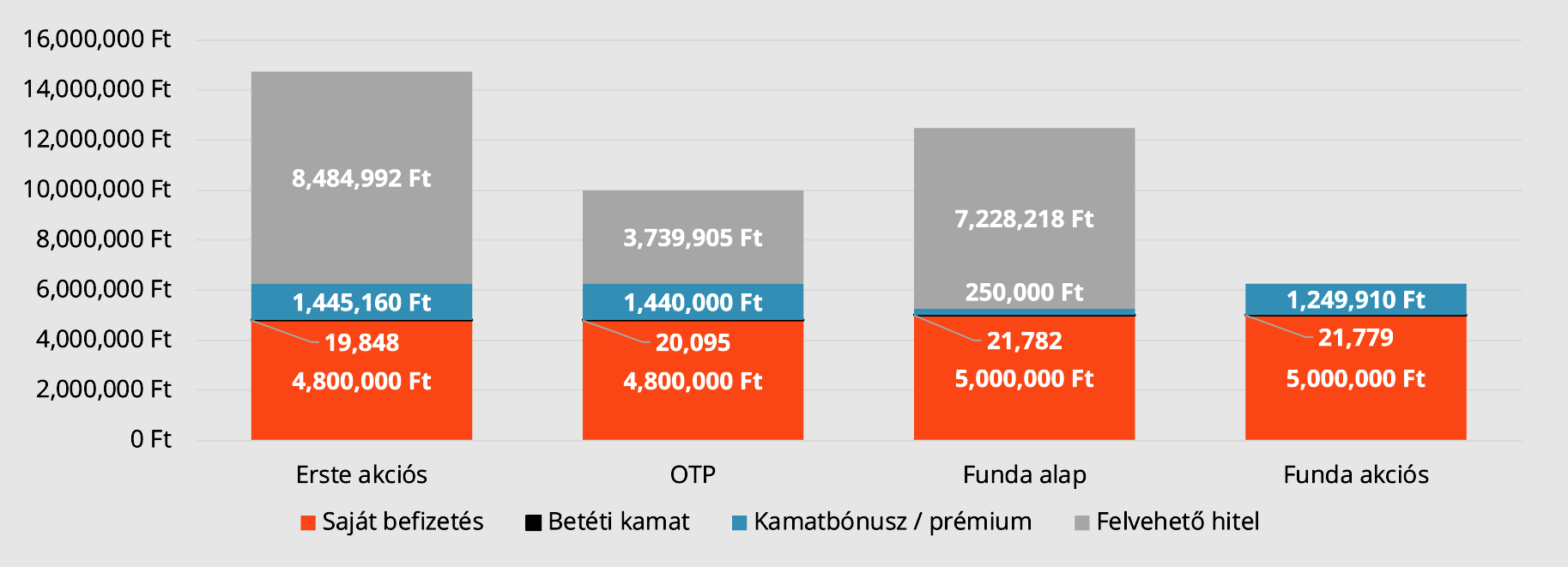

Mennyi pénz áll rendelkezésünkre 50 ezer Ft havi megtakarítás mellett 8 év után?

Az alábbi ábra a három szolgáltató különböző 8 éves konstrukcióit hasonlítja össze.

OTP lakástakarék

Az OTP által kínált lakástakarékok 4 és 8 éves megtakarítási idővel érhetőek el, melyeknél a havi befizetés összege 10 000 Ft és 100 000 Ft között választhatóak.

A konstrukciók éves hozama (EBKM) a 4 éves termék esetében 3,44%, míg a 8 éves megtakarítás 5,64%-os hozamot biztosít, kiemelkedő piaci feltételek mellett.

A megtakarítási időszak lejártát követően lehetőség nyílik lakáshitel igénylésére, amelynek futamideje a megtakarítási idővel azonos. 4 éves LTP után 4 éves hitel vehető fel és ugyanígy a 8 évesnél is 8 éves hitel vehető fel. A hitelkonstrukciók THM-je a 4 éves terméknél 10,9%, a 8 évesnél pedig 10,4%.

Fundamenta Lakáskassza

A Fundamenta kínálatában hónaptól (szűk 4 év) egészen 178 hónapos (szűk 15 év) megtakarítási időig terjednek a lakástakarék konstrukciók. A befizetés összege 10 000 Ft és 50 000 Ft között választható.

A hozamok (EBKM) 0,53% és 4,57% között mozognak, a választott konstrukció függvényében. A Fundamenta Otthonteremtő LTP alacsonyabb hozamot kínál, cserébe alacsonyabb kamatozású hitellel segíti a lakáscél megvalósítását a megtakarítási idő végén. Ezzel szemben a Fundamenta Gyarapodó Progresszív LTP magasabb hozamot nyújt, viszont a hozzá kapcsolódó hitel THM-je is magasabb.

A hitelek futamideje jellemzően rövidebb, mint a megtakarítási idő, a THM pedig 4,57% és 8,62% között mozog, a választott hitelkonstrukció függvényében.

Erste lakástakarék

Az Erste kínálatában jelenleg 5, 8 és 10 éves lakástakarékok érhetőek el. Különlegességük, hogy a 10 éves konstrukció lehetőséget biztosít egyszeri pénzkivételre a megtakarítási időszak alatt, anélkül, hogy ez megszakítaná a megtakarítási folyamatot.

Hozam tekintetében (EBKM) az Erste termékei 4,01% és 6,19%között mozognak, ezek közül a 8 éves rendelkezik a legmagasabb hozammal, amely egyben a piacon elérhető legmagasabb hozammal rendelkező LTP.

A megtakarítási időszak lezárultával lehetőség van lakáshitel igénylésére, amelynek futamideje megegyezik a megtakarítás hosszával. Ez azt jelenti, hogy például egy 5 éves megtakarítás mellé 5 éves, míg egy 8 éves megtakarítás esetén 8 éves futamidejű hitel vehető fel. Jelenleg ezek a hitelek 9,74%-os teljes hiteldíj mutatóval (THM) érhetők el.

| OTP lakástakarék | Fundamenta lakástakarék | Erste lakástakarék | |

|---|---|---|---|

| Megtakarítási idő | 48, 96 hónap | 46-178 hónap | 60, 96, 120 hónap |

| Vállalt havi befizetés | 10 000 Ft - 100 000 Ft | 10 000 Ft - 100 000 Ft | 10 000 Ft - 50 000 Ft |

| Számlanyitási díj | A szerződéses összeg 1%-a | A szerződéses összeg 1%-a de akció keretében 0% | A szerződéses összeg 1%-a, de akció keretében 0% |

| Havi számlavezetési díj | 150 Ft | 226 Ft | 400 Ft |

| Felvehető megtakarítás 50e befizetéssel | 2 645 230 Ft - 6 260 095 Ft | 2 570 790 Ft - 11 971 116 Ft | 3 461 950 Ft - 7 839 105 Ft |

| Betéti kamat | 0,1% | 0,1% , 1,5% | 0,1% |

| Kamatbónusz | 10% vagy 30% | 5% - 30% | 15% vagy 30% |

| EBKM | 3,44% - 5,64% | 0,53% - 4,57% | 4,01% - 6,19% |

| Kiutalási időszak | 2 hónap | 2 hónap | 2 hónap |

| Felvehető kölcsön THM | 10,4% - 10,9% | 5,19% - 8,62% | 9,74% |

| Futamidő | 48, 96 hónap | 60-140 hónap | 60, 96, 120 hónap |

Gyakran ismételt kérdések

Hogyan működik egy lakástakarék-pénztári megtakarítás?

A lakástakarék egy igen egyszerű, havi rendszerességű befizetésekből felépülő, fix futamidejű megtakarítási forma. Segítségükkel magánszemélyek és társasházak valósíthatnak meg lakáscélú megtakarítást.

Mik a feltételei a kamatbónusz megszerzésének?

A pénztárak által fizetett kamatbónusz/prémium nem jár automatikusan, hanem a megszerzéséhez bizonyos feltételeket teljesíteni kell. Mivel állami támogatás már nem kapcsolódik a megtakarításhoz, így utólagos lakáscél-igazolási kötelezettség sincs. Azonban a felhalmozott összeg felvételekor nyilatkozni kell a lakáscélú felhasználásról, ennek hiányában a megtakarító nem jogosult a kamatbónuszra/prémiumra. Fontos továbbá a szerződésszerű, havi rendszerességű betétfizetés, ugyanis ennek elmulasztása is a kamatbónusz részbeni elvesztését eredményezheti.

Milyen célokra lehet felhasználni a lakástakarékot?

A megtakarítás számos módon hasznosítható: lakáscélú felhasználásnak minősül az ingatlanvásárlás, felújítás, korszerűsítés, építés, bővítés, illetve egy lakáshitel előtörlesztése vagy végtörlesztése is.

Mekkora összeget lehet befizetni havonta?

A pénztárak között a havi betétfizetési lehetőségek terén eltérések vannak, de 2023. őszén havonta 10-100 ezer forint közötti befizetéssel lehet új szerződéseket elindítani. Mivel a korábbiakkal ellentétben egy személy párhuzamosan több szerződést is köthet, így a felső limit valójában átléphető.

Mennyi pénz gyűlhet össze egy lakástakarékkal?

A lakáskassza segítségével összegyűjthető pénzösszeg a vállalt havi befizetés mértékétől, a futamidő hosszától, valamint a szolgáltató által fizetett betéti kamat és kamatbónusz/prémium nagyságától függ. Egy konkrét példával szemléltetve: 8 éves (96 hónapos) szerződés esetén, havi 50 ezer forintos betétfizetéssel, 0,1% betéti kamattal és 30%-os egyszeri kamatbónusszal összesen 6 265 008 forint gyűlik össze a számlán. A megtakarítási időszak végén limitált összegű lakáshitel felvételére is lehetőség nyílik, amely tovább növelheti a lakáscélra fordítható összeget.

Mekkora hozamot lehet elérni a Erste, az OTP és a Fundamenta lakáskasszával?

A lakástakarékpénztári megtakarítások hozamát az egységesített betéti kamatláb mutató (EBKM) jelzi. A jelenlegi legkedvezőbb ajánlattal 8 éves időtávon legjobb esetben 6,19%-os hozamot lehet elérni. Az egyes szolgáltatók ajánlatai eltérnek egymástól, ezért a szerződés kiválasztásához érdemes egy hozzáértő tanácsadó segítségét kérni.

Kell adót fizetni a lakástakarék után?

A lakástakarékpénztári megtakarítás teljes adómentességet élvez, azaz sem személyi jövedelemadó, sem szociális hozzájárulási adó, sem tranzakciós illeték nem terheli.

Milyen feltételekkel lehet hitelt felvenni?

A lakástakarékpénztári megtakarítás lejáratkor lakáshitel felvételére is van lehetőség, melynek maximális összege a teljes szerződéses összeg és a felhalmozott megtakarítás különbözete. A lakáshitel kamata előre ismert, a jelenleg elérhető szerződéseknél 5,50% és 7,90% között mozog. Az egyéb költségek miatt azonban a teljes hiteldíj-mutató (THM) ennél magasabb értéket vesz fel.

Milyen költségei vannak egy lakástakaréknak?

A lakástakarékpénztári szerződés megnyitásakor alapesetben számlanyitási díjat kell fizetni, amely jellemzően a szerződéses összeg 1 százaléka. Ugyanakkor erre irányuló akciók keretein belül – bizonyos feltételek teljesítése esetén – elkerülhető a számlanyitási díj megfizetése. A szerződés futamideje alatt havi számlavezetési díj is fizetendő, melynek összege (szolgáltatótól függően) 150-400 forint között mozog. Ennek okán egy havi 50 000 forintos megtakarítás valójában például havi 50 400 forint befizetéssel teljesíthető.

Hogyan épül fel a szerződéses összeg?

A szerződéses összeg annak a mérőszáma, hogy a futamidő végén legfeljebb mennyi pénz állhat az előtakarékoskodó rendelkezésére. A lakáscélra fordítható összeg a saját befizetésekből, a kamatból, a kamatbónuszból/prémiumból és az opcionálisan felvehető hitelből tevődik össze.

Kötelező bankszámlát nyitni a lakáskassza mellé?

A lakástakarék önálló pénzügyi termék, így nem szükséges új bankszámlát nyitni az elindításakor. Mégis érdemes lehet ezt megfontolni, ugyanis a számlanyitási díj elengedésére irányuló akciók gyakori feltétele ez. Emiatt egy bankszámla megnyitása révén akár százezres nagyságrendű kiadást lehet megspórolni.

Szükséges kedvezményezettet megjelölni?

A jelenleg elérhető lakástakarékpénztári szerződéseknél nem kötelező kedvezményezettet megjelölni, még abban az esetben sem, ha valaki több szerződést szeretne elindítani párhuzamosan. (Korábban más volt a helyzet: egy adószámhoz csak egy szerződés tartozhatott.) Kedvezményezett megjelölésére ugyanakkor továbbra is van lehetőség, ami például öröklés esetén előnyös lehet. Az előtakarékoskodó halála esetén ugyanis a szerződést a kedvezményezett örökli meg, és ő rendelkezhet róla: felmondhatja vagy tovább is fizetheti azt. Kedvezményezettként kizárólag közeli hozzátartozót lehet megjelölni.

Módosítható időközben a szerződés?

A havi betétfizetés összege változtatható, de fontos észben tartani, hogy a magasabb kamatbónusz/prémium megszerzéséhez szerződésmódosítás is szükséges. Ha valaki önszorgalomból havi 20 ezer forintos szerződés esetén havi 30 ezer forintos befizetéseket teljesít, akkor a havi 10 ezer forintnyi túlfizetésre nem kap kamatbónuszt. A szerződés futamideje bizonyos szolgáltatóknál módosítható, míg máshol nincs erre lehetőség, ezért ebben a kérdésben érdemes egy hozzáértő tanácsadó segítségét kérni. A kedvezményezett a futamidő során is módosítható.

Mennyi ideig tart az összegyűjtött pénz kiutalása?

A kiutalási idő alapesetben 2 hónap. Ennek meggyorsítására is van lehetőség, 3%-os költség fejében.

Meddig lesznek elérhetők ezek a lakástakarékok?

2023-ban több szolgáltató is úgy döntött, hogy ismét belép a lakástakarékok piacára, hiszen a magas piaci hozamszintek által most zsebből is képesek kigazdálkodni az akár 30%-os kamatbónuszt/prémiumot. Azonban a hozamszintek rendeződése (csökkenése) után erre valószínűleg nem lesz lehetőségük, így feltételezhetjük, hogy belátható időn belül rosszabbodni fog a most elérhető lakástakarékok ajánlata.

Maradt kérdésed a lakástakarékkal kapcsolatban?

Add meg elérhetőségeidet és kollégánk hamarosan visszahív:

- Spórolj velünk időt és pénzt!

- Segítünk kiválasztani a számodra legjobb lakástakarékot.

- Gyorsítjuk, és gördülékenyebbé tesszük neked az ügyintézést.

- Felhívjuk a figyelmedet az apróbetűkre is!

Blogajánló