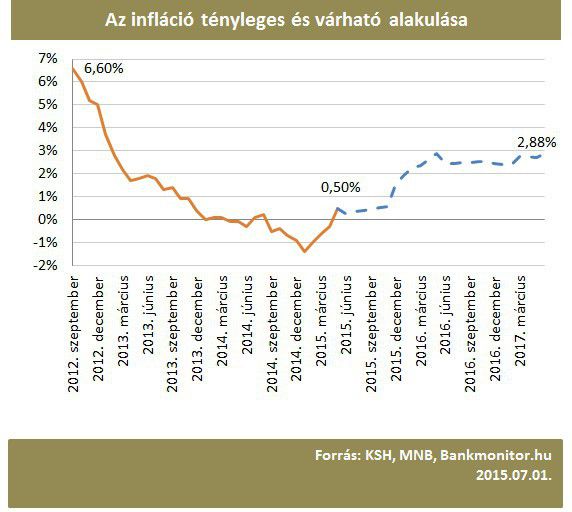

Az MNB legfrissebb jelentése szerint 2015 második felében az eddig várttal szemben végig pozitív inflációra lehet számítani, jövőre pedig ennek mértéke 2,4%-ot is kitehet. Pénzünk vásárlóereje tehát folyamatosan csökkenni fog. Megvannak viszont azok az eszközök, amiket pont a hasonló helyzetekre találtak ki. Az alábbiakban be is mutatjuk azokat a megtakarítási formákat, amelyek kamatai követik az infláció emelkedését, és amelyekkel akár bőven 5% fölötti nominális hozamot biztosíthatnak a jövőben.

A magyar lakosság szempontjából kiemelkedően fontos adatok láttak napvilágot a jegybank legutóbbi Inflációs jelentésében. A jelentés szerint a közeljövőben a fogyasztói árak újra emelkedni kezdenek, ezt támasztja alá:

- a rezsicsökkentés és az olajáresés bázishatásának megszűnése,

- az eurózóna inflációjának emelkedése,

- kereslet növekedése a javuló munkaerő-piaci folyamatok következtében,

- kereslet növekedése az szja csökkentésén, és a két gyermek után járó családi kedvezmény emelésén keresztül,

- az olajár növekedése következtében az üzemanyagárak emelkedése,

- dohánytermékeket érintő adóváltozások.

A kormány ezeken túl 2016-tól a sertéshús áfáját 27%-ról 5%-ra csökkenti, ami pedig éppen az ellenkező irányba hat. Mindezt összevetve az MNB emelte az idei évre vonatkozó várakozásait, és 0% helyett már 0,3%-os átlagos éves inflációval számol, 2016-ra viszont 2,4%-ra vágta vissza a korábbi jelentésben szereplő 2,6%-os előrejelzését. A 3%-os középtávú inflációs célt pedig csak 2017 második felére érheti el az ország.

Mit jelent mindez a magyar lakosság számára?

A magyar gazdaság számára létfontosságú az infláció növekedése, a lakosság számára viszont ez egészen mást jelent. Az átlag magyar ebben mindössze annyit láthat, hogy a fenti ütemben drágul majd az élet a következő években, és ebben a mértékben csökkennek megtakarításai reál hozamai is. A hozamok infláció feletti része (az un. reál hozam) ugyanis az, ami igazán számít. (Ennek nagyságát egyszerűen úgy számolhatjuk ki, hogy a kapott hozamból kivonjuk az infláció nagyságát.)

Nem kell viszont tétlenül néznünk, hogy az infláció felemészti pénzünk vásárlóerejét. Vannak ugyanis olyan megtakarítási formák, amelyek (nominális) kamatainak kimondottan jót tesz az emelkedő infláció.

A Prémium Magyar Államkötvények (PMÁK) pont ilyenek, így az eddig tapasztalható – igen felfokozott – érdeklődés a jövőben még tovább megnövekedhet az irányukba. Ezek ugyanis amellett, hogy a legbiztonságosabb megtakarítási formák közé tartoznak (az Államkincstártól való megvásárlásuk esetén állami tőke- és kamatgarancia), kamatuk az inflációval együtt nő.

1A kamat nagyságát évente egyszer, kamatfizetés előtt határozzák meg úgy, hogy a fix kamatprémiumhoz (3 vagy 3,5%pont, futamidőtől függően) hozzáadják a kamatfizetést megelőző naptári év áltagos inflációjának nagyságát (ez a kamatbázis). A kamatbázis negatív infláció esetén nullával egyenlő, ez a helyzet áll fenn jelenleg is (a tavalyi átlagos éves infláció -0,2%-os volt), és ez fog megváltozni az MNB előrejelzése szerint.

Ha a jegybank becslése helyesnek bizonyul, akkor 2016-ban a 3 éves PMÁK 3,3%-os, az 5 éves pedig 3,8%-os kamatot fizet. 2017-ben pedig az inflációval együtt ez még tovább emelkedhet, és a 2018-ban lejáró állampapír kamata 5,4%, a 2020-ban lejáróé pedig 5,9% lehet.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.