Akik eddig csak bankbetétben kötögették le megtakarított pénzüket, azoknak az állampapírok elsőre furcsának tűnhetnek: névérték, változó kamatozás, vásárlástól független lejárat… A lekötött betéteket jelentősen meghaladó kamatok miatt viszont nem szabad ezektől a kifejezésektől megijedni! Segítünk, hogy felvértezve vásárolhass állampapírt!

A klasszikus fix futamidejű, fix kamatozású bankbetétek a világ egyik legegyszerűbb pénzügyi termékei: a lekötés napjától számolják a futamidőt, amire előre ismert, hogy mekkora kamatot kapunk. A kamatadó (16%) és EHO (6%) fizetési kötelezettség óta viszont, csak a kamatunk 78%-át írják jóvá a lekötéseink után. De mi a helyzet az állampapíroknál?

Állampapír kezdőknek

Futamidő

Az állampapírok szintén előre rögzített lejárattal rendelkeznek. A lejárat nem függ a vásárlásunk időpontjától, így lehet, hogy az 5 éves állampapír futamidejéből már kevesebb, mint 2 év van hátra, amikor mi megvásároljuk.

Kamatozás

A kamatozás szempontjából mindenki megtalálhatja a számára leginkább megfelelő állampapírt.

A klasszikus, változatlan kamatozású lekötött betétek esetén a futamidő végéig meg tudjuk mondani a nekünk járó betéti kamatot. Ha fontos számunkra a kiszámíthatóság, azaz az előre ismert hozam, akkor az állampapírok között is találunk ilyen típusú konstrukciót (Például Féléves Kincstárjegy vagy Kamatozó Kincstárjegy).

Persze, ha befektetéseinkkor más szempont motivál, akkor találhatunk olyan állampapírt is, ami változó kamatozású, azaz a kamata egy külső tényezőtől függ. Ez lehet, például az infláció vagy más állampapírok hozamai, amihez egy a futamidő alatt változatlan ún. kamatfelárat hozzáadva kapjuk meg az adott állampapír hozamát. Ilyen papírok a Prémium Magyar Államkötvények és a Bónusz Államkötvények. Természetesen teljes bizonytalanság ezeknél az állampapíroknál sincs. A futamidő végéig ugyan nem tudjuk számszerűsíteni a kamatfizetést, de egy évre előre mindig tudunk számolni. Tehát az éppen aktuális időszak kamatát mindig ismerjük! És mennyit írnak jóvá ebből? A lekötött betétekkel ellentétben, a forintban kibocsátott állampapíroknál nincs EHO fizetési kötelezettség, így a kamat 84%-át megkapjuk.

Névérték

A lekötött betétek esetében a bank által meghatározott legkisebb és legnagyobb leköthető összeg között bármekkora összeget elhelyezhetünk. Ha kedvünk tartja 1.234.222 forinttal is elindíthatjuk a betétet. Az állampapíroknak van egy úgynevezett névértéke. Ez lehet 1 forint, 1000 forint, de 10.000 forint is. Ilyenkor csak ennek egész számú többszöröséért vehetünk állampapírt. Tehát 10.000 forintos névérték esetén nem tudunk 95.000-tért vásárolni, csak 90.000 forintért, vagy 100.000 forintért. Kivéve, ha nem névértéken vásároljuk a papírt.

Árfolyamérték

Az árfolyamérték nem más, mint az állampapír tényleges ára. A kibocsátáskor általában névértéken tudjuk megvásárolni, ilyenkor a névérték megegyezik az árfolyamértékkel. De előfordulhatnak kivételek. Például a diszkontkincstárjegyeket mindig névérték alatt vásárolhatjuk meg. Ugyanis ezeknek az állampapírnak nincs kamata, a futamidő végén a névértéket fizeti vissza. És hogy mi ebben az üzlet? Pont az, hogy névérték alatti árfolyamon vehetjük meg ezeket a papírokat. Az áruk általában a névérték százalékában van kifejezve. Ha példának okáért veszünk egy pontosan egy év múlva lejáró diszkontkincstárjegyet 96,5%-on, akkor az 3,627%-os hozamnak felel meg (3,5/96,5=3,627%).

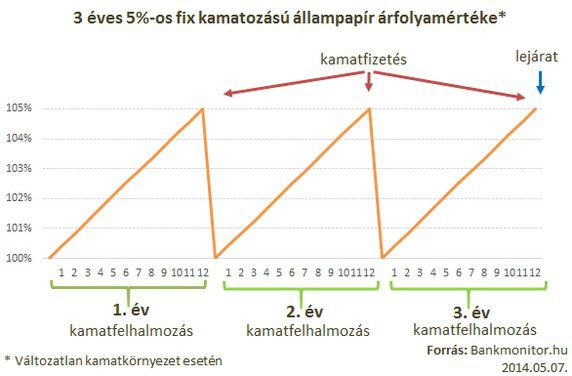

De nem csak a diszkontkincstárjegyek esetében térhet el a névértéktől az árfolyamérték. Minden állampapírnál találkozhatunk ilyen eltéréssel, ha futamidő közben vásároljuk meg az adott papírt. Ez lehet például a kamatok miatt is. Nézzük meg ezt egy sematikus ábrán!

Ha változatlan kamatkörnyezetben vizsgálódunk, akkor a kibocsátás és a kamatfizetések után is 100%-on vásárolhatjuk meg ezt a képzeletbeli állampapírt. Mivel a legtöbb állampapír évente fizet a kamatot, ezért év közben az éppen aktuális árfolyamértékében tükröződnie kell az időközben felhalmozott kamatoknak. Ez azt jelenti, hogy egy 5%-os kamatot fizető állampapírt félidőben 102,5%-on lehet megvásárolni. Ha 100%-on vásárolhatnánk meg, akkor fél évre kapnánk 5%-ot, ami éves szinten 10%-ost hozamot jelentene! Viszont nekünk csak 5% kamat jár.

Így ne legyünk gyanakvóak, ha nem 100%-on vásároljuk meg az állampapírt: egyáltalán nem biztos, hogy rosszul járunk.

És mire kell még odafigyelnünk az árfolyammal kapcsolatban? A következő cikkünkből kiderül!