Az internet és az okoseszközök elterjedésének köszönhetően teljes megújulás előtt állnak a bankok, néhány éven belül akár gyökeres változásokra kerülhet sor. Mindennek a kiváltói mi magunk leszünk, hiszen ha már otthonról a fotelből tudunk magunknak egy új tévét venni, akkor miért ne tehetnénk meg ugyanezt egy bankszámla vagy egy hitel esetében. A BCG tanácsadó cég minden évben elkészíti a nemzetközi lakossági bankolásról szóló tanulmányát, melyben egy külön fejezet foglalkozott most is a digitális trendekkel. A következőkben a jelentés főbb pontjait vesszük sorra.

1) Az úttörőket követik az emberek

A netes rendelés (Amazon), a sorozatok vagy filmek online megnézése (Netflix) és akár egy mobiltelefonnal „leintett” taxi (Uber) a mindennapjaink részévé kezd válni, ami a várakozásainkra is kihat. A bankoktól gyors és kényelmes szolgáltatásokat várunk el, amit egyszerű felületen keresztül elérhetünk. Persze a személyes kapcsolatok is fontosak, ilyen formában a „bionikus” bankok lehetnek a nyerők a fogyasztóknál, akik emberi és digitális jellemzőkkel képesek magukat felvértezni.

Hirdetés

Hirdetés

2) Résen kell lenni, különben oda az előny

Egyre nagyobb a verseny, ma már nemcsak a bankok között, hanem a bankok és a feltörekvő internetes cégek között is. Országa válogatja, de ma már elhalványulnak a határok a két csoport között, ha nem kapok meg banki ügyfélként valamit, akkor gyorsan tudok találni egy riválist, aki kész teljesíteni a kívánságaimat. Más szóval, az új termékek és fizetési megoldások (pl. Apple Pay, Google Wallet) kihívásokat támasztanak a hagyományos banki ajánlatoknak és veszélyeztetik az ügyfélkapcsolatokat is.

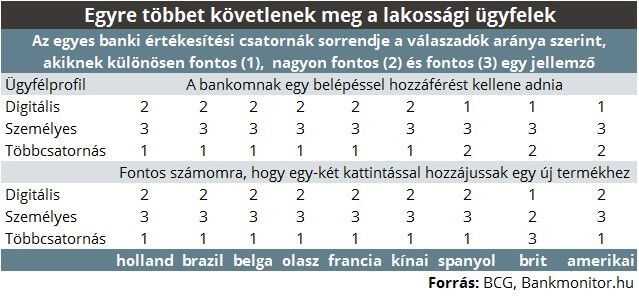

3) A legértékesebb ügyfél, akinek sok az elvárása

A BCG kilenc országban elvégzett közvélemény-kutatása szerint igaz, hogy gyorsan nő a digitális csatorna (mobilon keresztüli) jelentősége, viszont az ügyfelek egy része továbbra is elvárja a személyes kapcsolatokat, ha a bankolásról van szó. A leginkább értékes ügyfelek azok, akik mind a két terület iránt nyitottak, mert magasabb a jövedelmük és az átlagnál több banki termékkel rendelkeznek. Ha a bankok képesek őket meggyőzni, hogy jó irányba haladnak, akkor a többi ügyfelet is egyszerűbben meg lehet majd megtartani.

4) Az elégedettségen van mit javítani

Viszonylag egyszerűen meg lehet állapítani, hogy egy ügyfél meg van elégedve a szolgáltatással vagy sem, mégpedig onnan, hogy a bankot ajánlja-e az ismerőseinek. Ezen a téren egyelőre a bankok több iparággal szemben is alulmaradnak. Kutatások szerint a hagyományos bankokkal szemben a direktbankok (online elérhető, fiók nélküli, jellemzően kisebb és néhány éve működő cégek) elismerése szemmel láthatóan magasabb. Az egyöntetű vélemények szerint azért lehettek befutók, mert a direktbankoknak jobb szolgáltatásuk van, megbízhatóbbak és több termék tesznek elérhetővé.

5) Új kihívók árasztották el a terepet

A világban számos helyen megszaporodtak az újonnan piacra lépő vállalkozások, amelyek a hatósági engedélyek birtokában gyors felfutást tűztek ki maguk elé. A hagyományos bankokhoz képest sokszor csak kismértékben eltérő cégek úgy állítják be magukat, hogy jobb szolgáltatást adnak, olcsóbbak vagy az ügyfelek problémáira jobb megoldást adnak. Egyelőre még ezeket nem feltétlenül tudták bebizonyítani, de a megjelenésük kézzel fogható. Sőt, olyan területekre is be tudnak törni, ahol eddig a bankok nem bizonyultak sikeresnek. Az amerikai Avant például egy olyan fogyasztási hiteleket közvetítő cég, amelynek automatizált hitel-elbírálási rendszere van, és 15 perc alatt képes megmondani, hogy a hitel folyósítható-e.

6) Őrült pénzt fektetnek be az új reménységekbe

A pénzügyi szektor életét felforgató és alapjaiban megváltoztató induló cégek (fintech) az aranykorszakukat élik, az utóbbi években robbanásszerűen megnőtt az érdeklődés feléjük. A 2011-2013 közötti befektetések értékéhez képest tavaly majdnem ötszöröződést láthattunk. Még ha az összes jó ötlet nem is válhat valóra, de bőven akadnak olyanok, akik idővel igazán naggyá válhatnak. Egyes területeken úgy várják őket, mint egy falat kenyér. A hiteleknek is van egy olyan alacsony szintje, amit nem tudna jól lefedni egy bank, ide egyre gyakrabban férkőznek be közösségi hitelezők (P2P). Utóbbi esetében egy netes felületen próbálják összehozni a jó befektetést keresőket és a hitelek iránt érdeklődőket, mintha csak egy pénzügyi randi oldalról lenne szó.

7) Az új hitelek jelentős részét már nem bankokon keresztül veszik fel

Igazán meglepő, de Kínában 2015-ben a kihelyezett friss hitelek több mint 10%-át már az alternatív szereplők helyezték ki, miközben Amerikában és Angliában 2%, míg Európában 1% alatti ugyanez az érték. Ázsiában két ok miatt megy nagyon ez a fajta hitelezés, egyrészt az emberek egyre inkább elfogadóbbak a mobil bankolással, másrészt egyre többen vesznek fel fedezetlen hiteleket.

8) Megdézsmálják a mézes csuprot

Az angliai példák alapján azért lehetnek a bankokra veszélyesek a fintech cégek, mert olyan területeken vetik meg a lábukat, amelyek jövedelmezőbbek, mint az átlag banki tevékenységek. Az angoloknál a közösségi hitelezés a gépjármű vásárlásnál és az adósságrendező hiteleknél már 46%-os és 25%-os részaránnyal bír. A folyamat maga egyre felgyorsulhat, hiszen minél többen veszik igénybe ezeket a hiteleket, annál több információhoz jutnak általuk a cégek, ami később jobb szolgáltatáshoz vezethet.

9) A bankok elébe mennek a dolgoknak

Nem véletlen, hogy a legnagyobb lakossági bankok felismerték, érdemes a fintech cégeket támogatni, hiszen ebből egy idő után ők is jól kijöhetnek. A Barclays például olyan nemzetközi programot indított, ami éppen a feltörekvő cégeket akarja segíteni, míg a Santander versenyekkel próbálja az új tehetségeket megtalálni. Az HSBC és a Capital One egy közös innováció labort hozott létre. Van példa arra is, amikor egy bank inkább felvásárol egy céget és beolvasztja magába. Az egyik legsikeresebb ebben a spanyol BBVA volt, ami megvette az amerikai Simple direktbankot, és az adatbányászattal foglalkozó Madivát. De partnerséget kötöttek az online fizetési szolgáltatásokat nyújtó Dwollával és részesedést vásároltak a brit mobilbankban, az Atom Bankban.