Gyakran alábecsüljük a kamatos kamat erejét, holott befektetőként ez lesz az egyik legjobb barátunk. Különösen akkor képes kifejteni a hatását, ha több évtizeddel előre takarékoskodunk.

Az ógörög nyelvben a kamat szó megfelelője „tokosz”, amely egyúttal állati utódot (pl. borjút) is jelent. A magyar nyelvben is alkalmazunk hasonló logikát, amikor azt mondjuk: „fialtatjuk” a pénzt. A mostani cikkben azt járjuk körül, mire képes a kamatos kamat hatása, és milyen eredményeket érhet el általa, aki hosszú távon is képes jól befektetni a megtakarításait.

Hogyan működik a kamatos kamatozás?

Egy befektetés során (általában) lemondunk valamekkora pénzösszegről a jelenben, ezáltal később magasabb értékű bevételre vagy bevételekre tehetünk szert. Ez az értéknövekedés akkor lesz igazán jelentős, ha kihasználjuk a kamatos kamat hatását, azaz a megtermelődött hozamokat nem vesszük fel, hanem újra befektetjük, lehetőleg minél hosszabb ideig. Így a saját befizetésünkön túl a megszerzett nyereségek is további hozamokat termelhetnek számunkra.

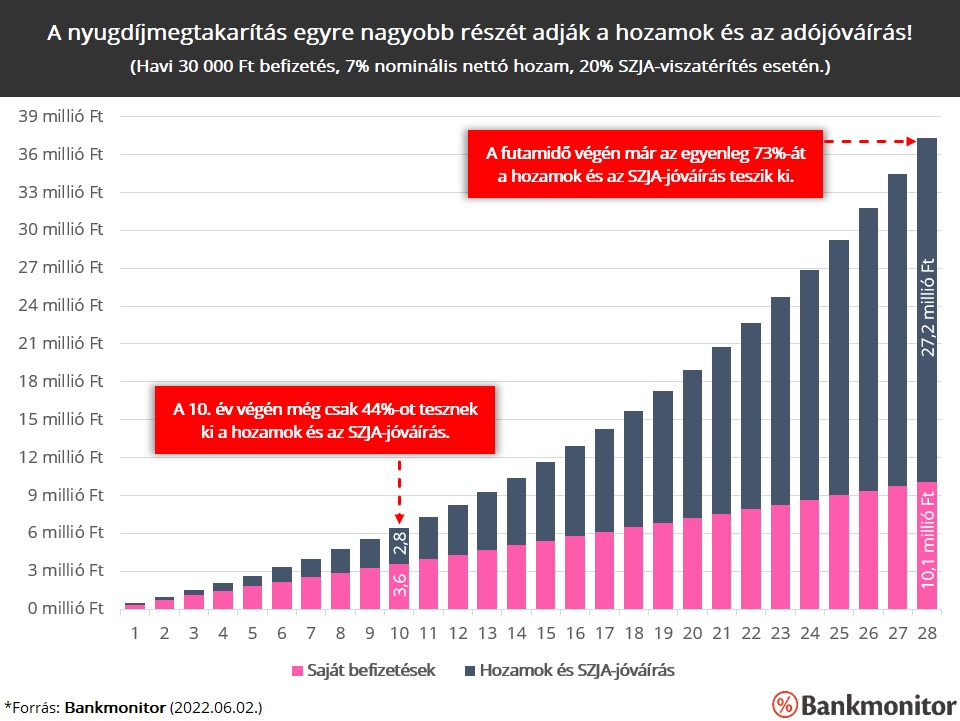

Nézzünk egy konkrét példát, amelyben valaki több évtizeden keresztül folytat rendszeres megtakarítást. Az első ábrán az látható, hogy mennyi pénzt tud összegyűjteni adott idő elteltével, ha minden hónapban fegyelmezetten félretesz 30.000 forintot, és azt évi 7%-os nettó – azaz költségekkel korrigált – hozammal befekteti.

Láthatjuk, hogy a befektetés értéke eleinte viszonylag lassan növekszik: az első 3 millió forint felhalmozása csaknem 7 évig tart. A hozamok újra befektetése révén azonban gyorsul a folyamat, és az újabb mérföldkövek elérése már egyre rövidebb időtartamok alatt sikerül. Beszédes tény, hogy az első 15 millió forint eléréséig kb. 20 évet kell várni, míg a második 15 millió már alig 8 év alatt összegyűlik.

A gyakorlatban ez azt jelenti, hogy aki 37 éves életkorban indítja a megtakarítást, ő 65 éves korára kb. 30 millió forintot tud felhalmozni. Ezzel szemben 8 évnyi késlekedés esetén (azaz 45 évesen kezdve) arra kell számítanunk, hogy már csak feleennyi tőke, 15 millió forint fog felépülni idős korunkra. Ez pedig annak fényében különösen meghökkentő, hogy az utóbbi esetben az összes saját befizetés mennyisége csak 2,9 millió forinttal kevesebb: mégis 15 milliós különbség lesz a lejárati egyenlegben!

Hirdetés

Hirdetés

Miért gyorsul fel ennyire a befektetés értéknövekedése?

A befektetés értékének gyorsuló ütemű növekedése a hozamok újra befektetésének köszönhető. Természetesen a saját befizetések is hozzájárulnak a számlaegyenleg „hízásához”, de egyre kisebb súllyal. Nézzük meg a fenti példát kiegészítve azzal, hogy az élethelyzet vizsgálata során figyelembe vesszük a Magyarországon elérhető nyugdíjcélú állami támogatást.

A második ábrán látható, hogy a futamidő elején a kamatos kamat ereje még kevésbé nyilvánul meg. A tizedik év végén is csak 44%-ot tesznek ki a befektetés összértékéből a megtermelt hozamok, illetve a kapott SZJA-jóváírások és azoknak a hozamai. Az idő múlásával azonban átveszik a vezetést, és a futamidő végén már a befektetés értékének 73%-át ezek adják.

A teljes időtartam alatt összesen 10,1 millió forintot tesz félre a megtakarító, de a végén 37,3 millió forintot (azaz 27,2 millióval többet) vehet majd fel. A nyereségből kb. 21 milliót köszönhet a saját befizetésein elért hozamoknak, és 6,2 milliót a magyar állam által biztosított SZJA-jóváírás hatásának.

Érdemes mielőbb elkezdeni a pénzünk kamatoztatását!

Láthattuk, hogy a kamatos kamat egyértelműen a korán ébredőknek kedvez, hiszen minél hosszabb ideig folytatjuk a befektetést, annál jobban kihasználhatjuk ezt a jótékony hatást. Nem mindegy, hogy valaki 37 évesen hozza meg a döntést, és így 37,3 millió forinttal mehet nyugdíjba, vagy pedig 45 éves koráig vár, és akkor már csak 18,9 millió forintja gyűlik össze.

Ugyanakkor egy mindenki által alkalmazható trükk az indexálás. Ez azt jelenti, hogy a megtakarító időről időre fokozatosan emeli a saját befizetéseinek mértékét, ezáltal magasabb lejárati összegre számíthat ahhoz képest, mintha mindvégig változatlan összegeket tenne félre. A művelet főként az infláció kivédését szolgálja, de bizonyos értelemben időt is nyerhetünk vele, hiszen így csökkenthetjük a lemaradásunkat a nálunk korábban kezdő, de az indexálást nem alkalmazó megtakarítóktól.

Mennyi pénzt veszítünk a halogatással?

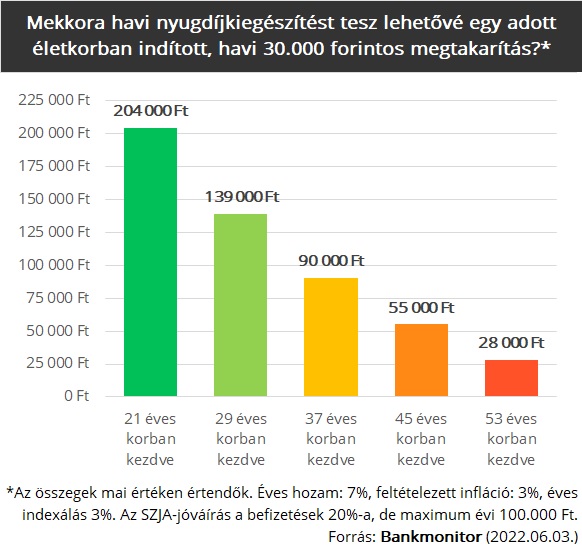

A harmadik ábra azt szemlélteti, hogy mekkora összegű havi jövedelemkiegészítésre számíthatnak azok a megtakarítók, akik 8 év eltéréssel indítják el a saját nyugdíjcélú megtakarításukat. Itt mutatkozik meg igazán a kamatos kamat jelentősége, ugyanis az egyes megtakarítások között az egyetlen különbség a kezdés időpontja.

A legszerencsésebb helyzetben azok lesznek, akik már 21 évesen bele tudtak vágni a projektbe: ők mai értéken több mint 200.000 forint nyugdíjkiegészítésre számíthatnak majd havonta! (Jelenleg az idősek elsöprő többségének még az állami nyugdíja is kevesebb ennél.) Nem panaszkodhatnak a 29 vagy 37 évesen indulók sem, nekik rendre havi 139.000, illetve 90.000 forint plusz bevételük lehet az állami nyugdíjon felül. A magyarok gyakran 45 éves korukig várakoznak a nyugdíj-előtakarékosságuk elindításával, így idősként reálisan havi 55.000 forint bevételt remélhetnek majd ebből a jövedelemforrásból. A legnehezebb helyzetben azok lesznek, akik újabb 8 évet várnak, és csak 53 évesen lépnek rá erre az útra: nekik valószínűleg 28.000 forint körüli nyugdíjkiegészítésük lesz. Nyolc évnyi halogatás ára tehát mindegyik esetben több tízezer forintnyi nyugdíjveszteség!

Cselekedj még ma! Használd a Bankmonitor nyugdíjmegtakarítás-kalkulátorát, és gondoskodj a jövődről te is!